RSIの買われすぎ、売られすぎシグナルを徹底解説|判断方法や取引手法

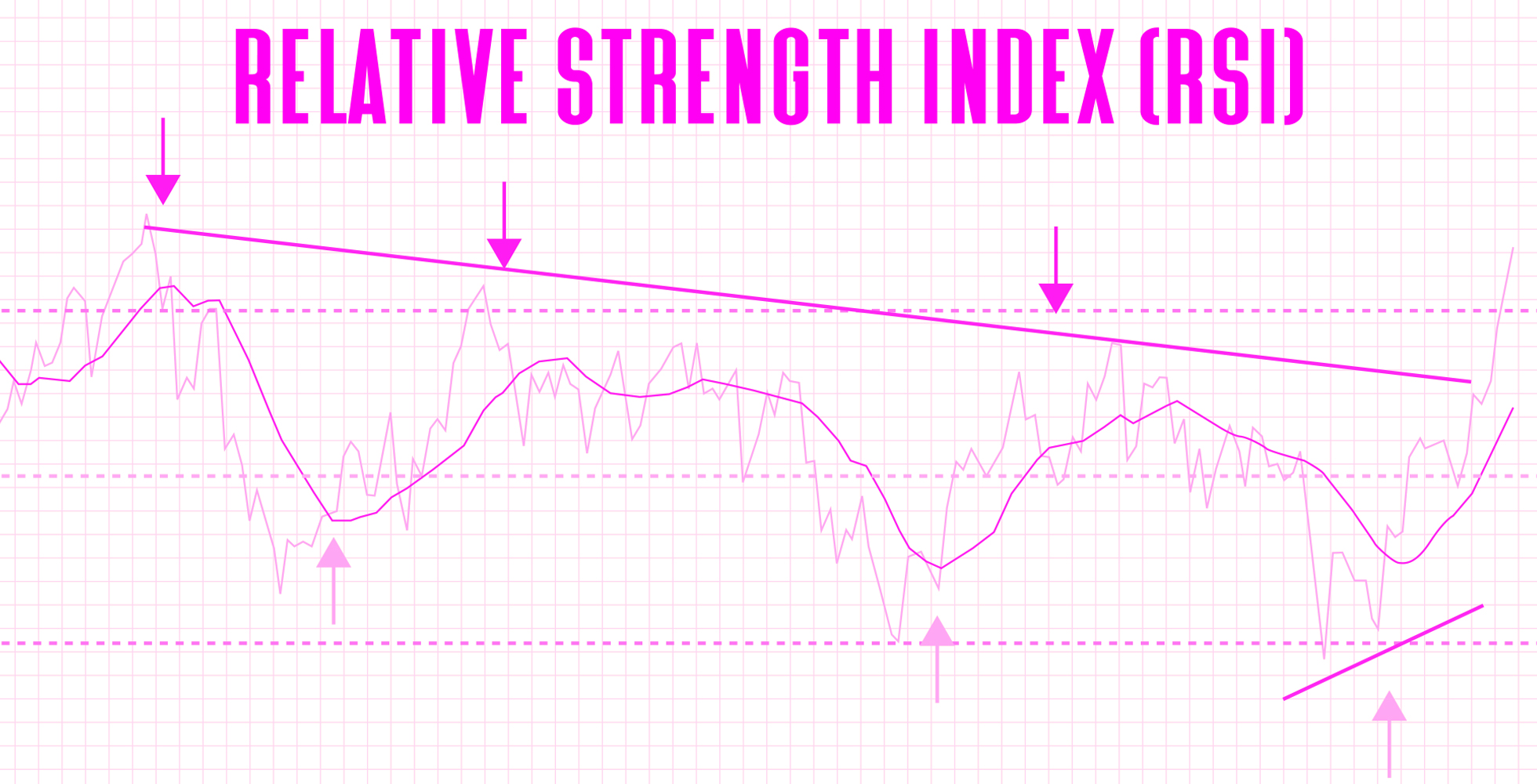

RSI(Relative Strengths Index)とは、一定期間における価格変動幅に対する上昇値幅の割合を、0%から100%の数値で表示するオシレーター系インジケーターです。

RSIは相場の過熱感を視覚的に分かりやすく表示できるので、取引戦略に取り入れているトレーダーも多くいます。

そしてRSIを使ったトレード手法の中でも、30%と70%ラインを使った逆張り手法が知られています。

たしかに、30%と70%ラインは買われすぎ、売られすぎ水準として機能するのですが、この水準に到達したからといって逆張りすればいいわけではないのです。

買われすぎ、売られすぎシグナルが有効に機能する相場状況を見極めた上で活用することが、利益を狙うためのコツです。

この記事ではRSIの買われすぎ、売られすぎについて、判断方法や取引手法に至るまで以下の8つの項目で詳しく解説していきます。

- RSIにおける買われすぎ、売られすぎとは

- RSIの計算方法を理解する

- RSIの買われすぎ、売られ過ぎの判断方法

- RSIの買われすぎ、売られすぎシグナルの注意点

- RSIの買われすぎ、売られすぎは相場を見極めて使う

- RSIの買われすぎ、売られすぎを使ったトレード手法

- RSIを使ってFintokeiに挑戦する

- まとめ

RSIにおける買われすぎ、売られすぎとは

RSI(Relative Strengths Index)は、一定期間における価格の変動幅をもとに、上昇した値幅と下落した値幅の比率を計算して、0%から100%の数値で表示します。

詳しくは後述しますが、RSIの値が大きくなりすぎると「買われすぎ」、RSIの値が小さくなりすぎると「売られすぎ」だと判断できます。

買われすぎ、売られすぎのように相場の過熱感が高まると、市場参加者の利益確定が入り始め、トレンドがさらに伸びづらい状況になります。

トレンドが加速しなくなる結果、これまで続いていた相場の流れが転換するケースが見られるのです。

RSIについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

RSIの計算方法を理解する

RSIの買われすぎ、売られ過ぎシグナルを正しく活用するために、まずRSIの計算式を理解しておきましょう。

RSIの計算式は以下の通りです。Aは一定期間(RSIの設定値)における上昇幅の合計、Bは一定期間における下落幅の合計を表しています。

RSI(%)= (A ÷ (A + B)) × 100

RSIの設定では、通常「14期間」が用いられます。

先程の計算式を言い換えれば、RSIは14期間における値動きの中で、どれくらいの値幅上昇しているか、その割合を表しているのです。

つまり、一定期間における上昇値幅が大きければRSIの値も大きくなり、下落幅が大きくなればRSIの値は小さくなります。

RSIの設定については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

RSIの買われすぎ、売られ過ぎの判断方法

RSIを活用した買われすぎ、売られ過ぎの判断方法は、主に以下の2つです。

- 70%を超えると買われすぎ、30%を下回ると売られすぎ

- 50%を基準にトレンド方向を見極める

その1:70%を超えると買われすぎ、30%を下回ると売られすぎ

RSIの値が70%を超えると「買われすぎ」、30%を下回ると「売られすぎ」だと判断します。

以下のチャートを見ると、30%を下回ったのちに相場が上昇トレンドへ転換し、70%を超えて過熱感の高まりが見えた後に相場が一時下落していることが分かります。

ただし70%や30%という数値はあくまで目安で、買われ過ぎの水準を「80%」、売られ過ぎの水準を「20%」と過熱感の判断基準をさらに厳しくしてもかまいません。

その2:50%を基準にトレンド方向を見極める

RSIが50%を超えると上昇トレンド(買い手優勢)、50%を下回ると下落トレンド(売り手優勢)だと判断できます。

RSIの計算式からも分かる通り、一定期間における上昇値幅の比率が半数(50%)を超えると買い手優勢だと判断できるのです。

一方で、全体の値幅のうち上昇の値幅が半数(50%)を下回ると売り手優勢となります。

上記のチャートを見ると、RSIが50%を上回っている間は上昇トレンドが続き、50%を下回っている間は下落トレンドとなっていることが分かります。

RSIの買われすぎ、売られすぎシグナルの注意点

RSIの買われすぎ、売られすぎをトレンド転換のサインだとして逆張りをすぐにしかける人がいますが、それは間違いです。

RSIの買われすぎ、売られすぎは、トレンド転換となる確率が高いだけであって、必ずしもそうなるとは限らないのです。

例えば、RSIが買われすぎ水準に達した後、その過熱感が続いたまま上昇トレンドが継続し続けるケースも十分ありえるのです。

したがってRSIが買われすぎ、売られすぎの水準に達したからといってすぐに逆張りをすることは避けるようにしましょう。

RSIの買われすぎ、売られすぎは相場を見極めて使う

RSIの買われすぎ、売られすぎ水準をトレンド転換の逆張りに利用する際、相場状況を見極めることが重要です。

RSIの買われすぎ、売られ過ぎが有効に機能する相場として、「レンジ相場」と「トレンドの終了局面」が挙げられます。

レンジ相場

レンジ相場では、一定範囲内で価格が上下するので一方的なトレンドが発生する可能性が低いです。

したがってRSIの買われすぎ、売られすぎ水準を使った逆張りエントリーが機能しやすいのです。

具体的には、レンジ上限において買われすぎ水準に達すると売り、レンジ下限において売られすぎ水準に達すると買いエントリーをします。

トレンドの終了局面

買われすぎ、売られ過ぎ水準を使うデメリットとして、トレンドに巻き込まれてしまう恐れがある点が挙げられます。

したがってトレンドが終了するタイミングで使うことができれば、トレンドに巻き込まれずに高確率で逆張りを成功できるのです。

トレンドの終了局面を判断する方法としては、水平線への到達や移動平均線との乖離などが使えます。

また、RSIが直近どの数値でトレンド転換をしたかどうかも参考にするとよいでしょう。

明確にトレンド途中であるにもかかわらず買われすぎ、売られ過ぎ水準に達した際は、まだトレンド継続する可能性が高いと判断してください。

RSIの買われすぎ、売られすぎを使ったトレード手法

RSIの買われすぎ、売られすぎを使ったトレード手法の基本は以下の通りです。

- 50%を基準にトレンド方向へ順張りエントリー

- 買われすぎ、売られすぎ水準で利益確定

RSIの買われすぎ、売られすぎは逆張りでも活用できますが、相場状況の判断が難しい場合は、決済に利用した方が安全です。

下記画像では、50%ラインを下から上に上回ったタイミングでエントリーをし、買われすぎ水準に達したタイミングで決済しています。

50%ラインを下から上回ったタイミングでエントリーするのがポイントです。

売り手優勢の相場から買い手優勢の相場へ移行した場合、売りポジションが踏みあげられる分、大きく上昇する可能性が高いのです。

損切りは、RSIを基準(エントリー根拠が崩れたか)にしてもよいですし、直近の水平ラインを下回ったか、上回ったかを基準にしてもよいでしょう。

RSIを使ってFintokeiに挑戦する

Fintokeiとは、個人トレーダーがプロトレーダーに挑戦する場を提供しているプロップファームです。

Fintokeiでは、デモ環境を使って仮想資金を運用していきます。

そしてFintokei公認のプロトレーダーになることができれば、デモ口座における取引利益額の一部がデータの提供料に対する報酬としてトレーダーに支払われます。

初期の取引資金や価格が異なるプランが豊富に用意されており、最低1万円台からプロトレーダーへの挑戦を始められるのです。

今回紹介したRSIを使ったトレード手法は、Fintokei公認のプロトレーダーになるために役立つでしょう。

また、動画の学習コンテンツが用意されていたり、ブログでトレードの基礎知識が学べたりとトレーダーへの教育に力を入れている点もFintokeiの強みです。

無料トライアルも実施していますので、ぜひFintokeiにご参加ください。

Fintokeiについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫プロップファームFintokeiとは?おすすめする理由や始め方を紹介!

まとめ

この記事では、RSIの買われすぎ、売られすぎについて、正しく活用するための計算方法から、判断方法、取引手法に至るまで詳しく解説しました。

RSIの買われすぎ、売られすぎは視覚的に把握しやすく、トレードにもすぐに取り入れやすいというメリットがあります。

ただし、むやみに逆張りに利用すると損切りになるリスクが高まるので、相場状況をしっかりと判断した上で使うようにしましょう。

相場状況の判断がまだ難しいという方は、エントリーは他の方法を活用して、買われすぎ、売られすぎは決済に使うのが安全です。