一目均衡表の波動論とは?5つの波動パターンの特徴や使い方を解説!

一目均衡表とは、転換線を始めとした4つの要素から構成されているトレンド系インジケーターであり、トレンド方向だけでなく相場参加者の心理状況も分析することができます。

一目均衡表の各要素に加えて、一目均衡表を活用する際に大切な理論として「波動論」があります。

「波動論って一体どのような理論なのか?」

「実際に波動論はトレードで役立つのか?」

一目均衡表の波動論と聞くと上記のような疑問を持つ方も多いのではないでしょうか。

結論として、波動論とは相場における価格の波を分析、パターン分けすることでトレンドの方向や相場状況が分かる理論です。

さらに水準論と組み合わせることで、今後の相場動向について利益確定・損切り位置まで予測できるようになります。

この記事では、一目均衡表の波動論について、概要や基本・応用パターン、トレードで実際に利用する方法に至るまで以下の9つの項目で詳しく解説していきます。

- 一目均衡表の波動論とは?

- 波動論における3つの基本パターン

- 波動論における2つの応用パターン

- 相場はN波動の繰り返し

- 相場の波動を見つけてターゲットを予測する

- 一目均衡表の波動論を使ったトレード手法

- 波動論はFintokeiのリスク管理にも使える

- 波動論をFintokeiで役立てる

- まとめ

一目均衡表の波動論とは?

波動論とは、一目均衡表を活用する際に重要な三大理論の1つです。

そもそも波動とは、相場価格の推移を波として捉えたものです。

つまり相場は大小いくつもの波動によって成り立っていることになり、その波動を分析するというのが波動論の基礎的な考え方となります。

波動論では、相場における波動を以下の3つの基本的なパターンに分類します。

- I波動:一方向に上昇または下落する波動

- V波動:価格が全戻ししてVの字を描く波動

- N波動:Nの字を描くトレンドの流れを表した波動

また基本の波動パターンを組み合わせた複雑な波動「Y波動」「P波動」も取引で使われます。

一目均衡表の三大理論の1つ時間論については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

波動論における3つの基本パターン

波動論で波動を分析する際に使われる、以下の3つの基本パターンについて解説していきます。

- I波動

- V波動

- N波動

その1:I波動

I波動とは、一方向に上昇または下降する値動きを表す最も基礎的でシンプルな波動です。

またトレンド相場の場合、小さな時間軸ではトレンド途中で価格が上下していたとしても、大きな時間軸で見ると一本のトレンド方向のラインとして見ることができます。

つまりI波動は大まかなトレンド分析にも適しているといえるのです。

その2:V波動

V波動とは、一旦価格が下落(上昇)した後に上昇(下落)をして「V」の字を描く波動です。

トレンド方向の異なる2本のI波動が連続して形成された波動だと考えると分かりやすいでしょう。

相場価格を全戻しする形になることから、トレンド転換場面でよく見られる波動です。

その3:N波動

N波動とは、その名の通りNの字を描く波動です。

価格がまず上昇し、下落をして押し目を作り、再度上昇をしてN字の波動が形成されます。下落相場の場合はその逆です。

つまりN波動は、3本のI波動または2本のV波動によって形成され、トレンドの一連の流れを表した波動であるともいえるのです。

ただし、N波動はV波動と違って、ただ単に全戻しをしただけでは成立したことになりません。

例えば上昇のN波動の場合は、一番初めの上昇の頂上となった高値を最後の上昇で上抜ける必要があります。

波動論における2つの応用パターン

基本的な波動パターンから形成される、以下2つの応用的な波動もみていきましょう。

- P波動

- Y波動

その1:P波動

P波動(縮小波動)とは、時間が経つごとに徐々に値幅が小さくなる、小さなN波動が何度も続いて形成される波動です。

つまりP波動と聞いたら、チャートパターンの1つ「三角保ち合い(トライアングル)」を想像してください。

P波動形成中は高値が切り下がり、かつ安値が切り上がっていくのでレンジ相場であると判断できます。

P波動は、大きなN波動の押し目で形成される傾向にあるので、トレンド方向にP波動がブレイクすると大きなN波動が形成されてトレンド継続となります。

その2:Y波動

Y波動(拡大波動)とは、P波動と逆で時間が経つごとに徐々に値幅が大きくなる、小さなN波動が何度も続いて形成される波動です。

Y波動と聞いたら、「拡大トライアングル」を想像してください。

Y波動形成中は高値が切り上がり、かつ安値も切り下がっていくので相場の値動きにトレンドはないと判断できます。

Y波動内では、価格が突然上下したり、トレンドが急に転換したりする可能性があるので取引を避けるようにしましょう。

相場はN波動の繰り返し

波動論で活用される5つの波動パターンについて解説してきましたが、最も重要な波動はN波動です。

なぜならI波動とV波動が連続して発生するとN波動になることからも分かる通り、相場は大小さまざまなのN波動の繰り返しで形成されるからです。

つまり波動論をトレードで活用する際は、まずは相場におけるN波動を探すことから始まるります。

そしてN波動を見つけた後に、どのようなトレンド状況にあるのかを判断するようにしましょう。

相場の波動を見つけてターゲットを予測する

相場におけるN波動を見つけることができれば、今後どれくらいの価格まで相場が推移するのかターゲットを予測することができるようになります。

価格動向を予測する際に使うのが、三大理論の1つである水準論(値幅観測論)です。

水準論では、N波動をもとに価格が今後どれくらいの水準まで推移するのかを4つの計算パターンを使って算出することができます。

例えば計算パターンの1つである「N計算値」を使うと、N波動の最初の上昇と同じ値幅分、押し目から価格が上昇すると予測できます。

一目均衡表の水準論については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

一目均衡表の波動論を使ったトレード手法

まずは波動論を使って相場の中からN波動を探します。

相場には大小さまざまな波動がありますが、自身がトレードする時間軸よりも大きな時間軸のN波動を確認して、大きなトレンドをまず捉えるようにしましょう。

そして確認したトレンド方向に順張り取引をすることを検討します。エントリーはN波動の押し目または戻り部分でするようにしましょう。

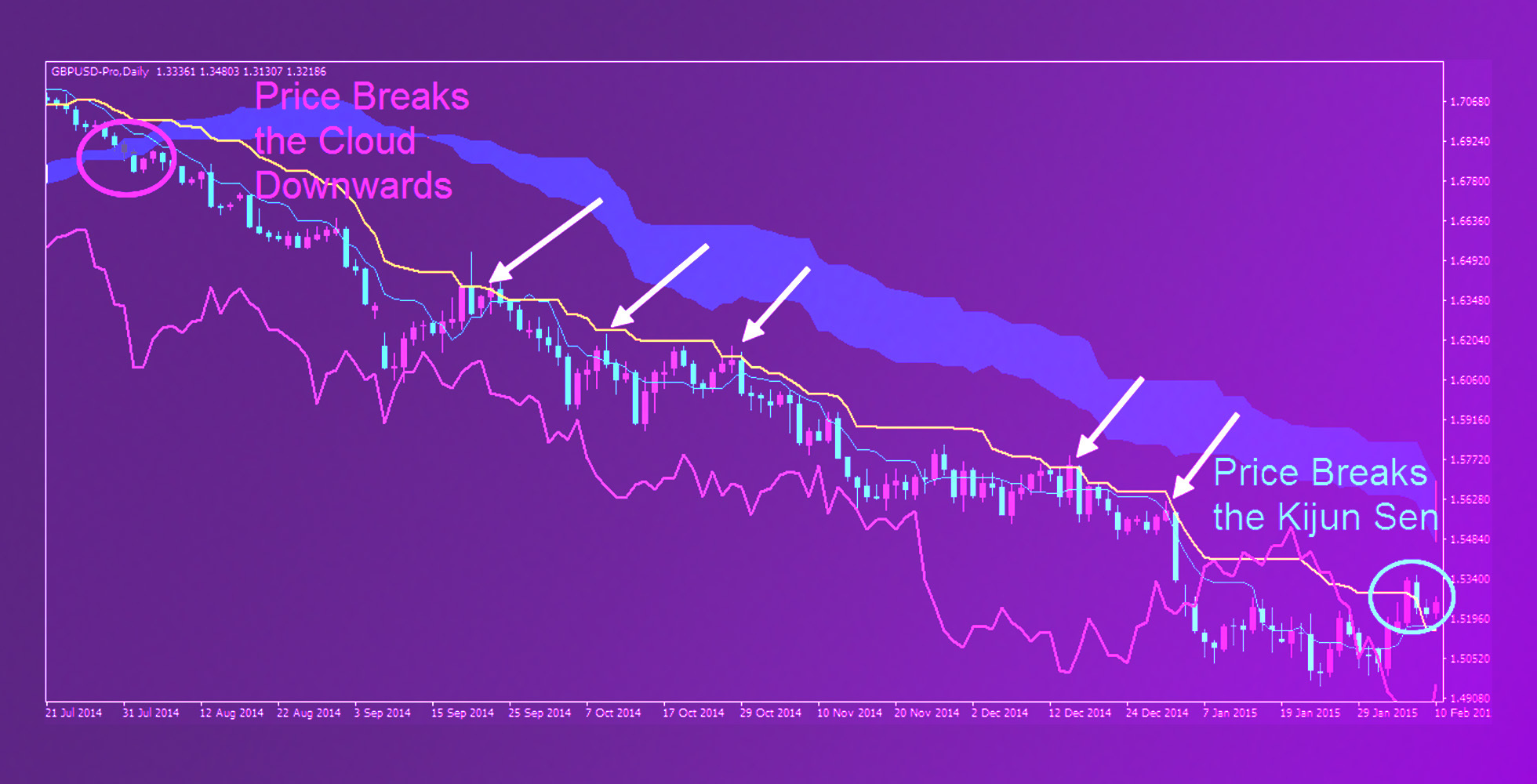

エントリー時には、一目均衡表の三役好転や三役逆転といったような強い売買サインが成立しているかも確認してください。

そして水準論(値幅観測論)から利益確定位置となる価格帯を算出します。

例えばFintokeiの場合、1つ目の評価ステップを通過するためには目標利益率8%を達成する必要があります。

したがってエントリー位置から、利益確定位置までで目標利益率8%となるような取引量を設定をすれば1度の取引で目標を達成できるのです。

波動論はFintokeiのリスク管理にも使える

波動論と水準論(値幅観測論)を組み合わせることで利益確定位置を予測することができますが、N波動を見つけるだけで同時に損切り位置も確定できます。

N波動の押し目(戻り)でエントリーをした場合、エントリー価格を下回る(上回る)価格、またはN波動の起点を下回る(上回る)価格が損切り位置となります。

Fintokeiのプランでは、取引全体の許容損失率が10%未満となっているため、1回のトレードごとの損失額をトレード資金全体の1%以内に抑える必要があります。

N波動で分かる損切り位置をもとに、トレード資金全体の1%に抑えられるような取引量でエントリーをすることでリスク管理もできるようになるのです。

リスク管理については、以下の記事で詳しく解説しているのでぜひ参考にしてください。

波動論をFintokeiで役立てる

Fintokeiとはプロップファームであり、プロップファームではスキルがある個人トレーダーが「プロップトレーダー」として会社から大きな資金提供を受け、取引を行うことができます。

つまりFintokeiでは、個人トレーダーにプロップトレーダーに挑戦する場が提供されているのです。

波動を見つけて、その波動に従ってエントリーをする際にターゲットとリスク管理を決めておくことで、Fintokeiのプロップトレーダーに慣れる確率を高められるでしょう。

Fintokeiについては、以下の記事で詳しく解説しているのでぜひ参考にしてください。

≫Fintokeiとはどのようなプロップファームなのか?5つの特徴を解説

またFintokeiではユーザーに向けた動画の学習ツールも充実しています。

動画の学習ツールでは、波動論以外のトレードに関する知識が網羅されているので、トレードスキルを高めたい方はそちらも確認してみてください。

まとめ

一目均衡表の波動論について、概要や基本・応用パターン、トレードで実際に利用する方法に至るまで詳しく解説してきました。

一目均衡表の波動論では、相場におけるいくつもの価格の波を分析、パターン分けすることでエントリーの方向や今後の相場動向を予測できます。

ただし波動論だけでは、相場状況の分析をそれほど詳しくはできないので、水準論(値幅観測論)や時間論など他の理論と組み合わせることが大切です。

また時には波動論通りに相場が推移しないこともあるので、一目均衡表の他の指標と組み合わせたり、インジケーターを複数表示したりするとより精度を高められるでしょう。