トレードで重視するべきなのはリスクリワードと勝率のどっち?

「リスクリワードと勝率はどっちを優先するべき?」

トレードをしていて一度くらい以上のように思ったことがある人もいるのではないでしょうか?

勝率は高いけど大きな利益幅が取れない、逆にリスクリワードは高いけど勝率がかなり低い、果たしてどちらのトレード戦略が優秀なのでしょうか?

そこでこの記事では、リスクリワードと勝率のどちらを重視するべきかについて解説していきます。

- リスクリワードとは

- リスクリワードと勝率の関係

- リスクリワードと勝率はどちらを重視するべきか

リスクリワードとは

リスクリワードとはトレードの「平均利益額」と「平均損失」の比率のことを指し、以下のような計算式で求めることができます。

リスクリワード=「平均利益額」÷「平均損失額」

リスクリワードを評価する際には「1」を基準とします。

リスクリワードが1より大きい場合、「平均利益額」が「平均損失額」より大きいことを示しているので、少なくとも利益の出ているトレード手法であると言えます。

一方でリスクリワードが1より小さい場合、「平均利益額」が「平均損失額」より小さいことを示しているので、使えば損をするトレード手法であると言えます。

リスクリワードについては、以下の記事でも詳しく解説しているので、ぜひご覧ください。

≫トレードにおけるリスクリワードの重要性|計算方法や理想の値

リスクリワードと勝率の関係

トレード手法を評価する際に頻繁に使用される指標として「勝率」が挙げられますが、勝率はリスクリワードと併せて参照される必要があります。

なぜなら、どんなに勝率の高い手法であったとしても、リスクリワードが小さければ利益を積み上げることができないからです。

一方で勝率の低い手法であったとしても、リスクリワードが大きければ一回の勝ちトレードで、大きな利益を得ることができます。

勝率とリスクリワードの関係を明らかにしてくれる指標として「期待値」という考え方があります。

ここでの「期待値」とは、1回あたりのトレードでどれだけの利益額を期待できるかを指し、「0」を基準に評価を行います。

期待値=「リスクリワード」×勝率ー1×負率

期待値が0より大きい場合、1回あたりのトレードで期待できる利益額が正の値を取るので、計算上トレードを続けるほど利益を積み上げることができます。

一方で、期待値が0より小さい場合、1回あたりのトレードで期待できる利益額が負の値を取るので、計算上トレードを続けるほど損失を重ねることになります。

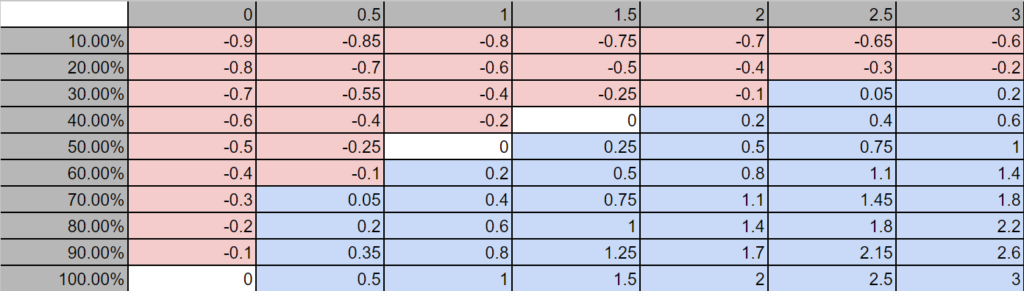

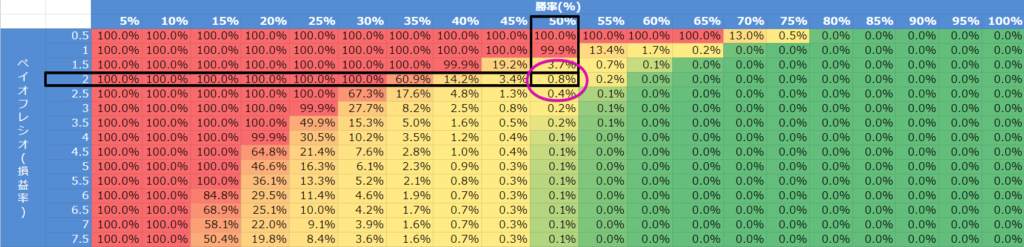

以上の表は、勝率(縦)とリスクリワード(横)ごとに算出される期待値であり、赤マスは負の値、青マスは正の値を示しています。

勝率とリスクリワードを使ったトレード手法の評価方法として「バルサラの破産確率」も知っておくべきでしょう。

バルサラの破産確率

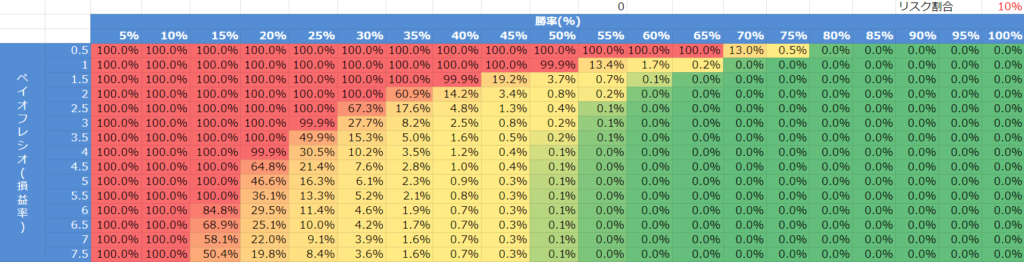

バルサラの破産確率とは、手法の「勝率」「リスクリワード」「資金率」から、その手法で将来破産してしまう確率を求める数学理論のことです。

資金率とは、口座残高に占める1トレードあたりに許容する損失額の割合のことです。

口座残高が10万円の時、1トレードあたりに1万円の損失を許容する場合、資金率は10%ということになります。

バルサラの破産確率の計算式はたいへん複雑なので覚える必要はありませんが、計算式をもとに作ったExcelの表は視覚的で使いやすいです。

バルサラの破産確率の表の見方は以下の通りです。

まずはバルサラの破産確率の表を自身の資金率に合わせます。

バルサラの破産確率の値はトレード手法の資金率によって変わってくるので、必ず自身の資金率を参照するようにしましょう。

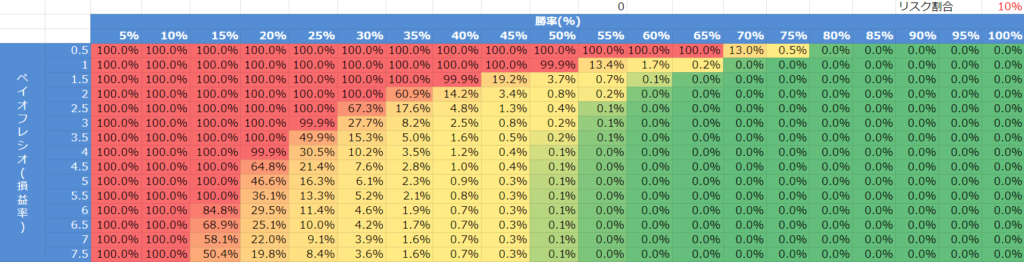

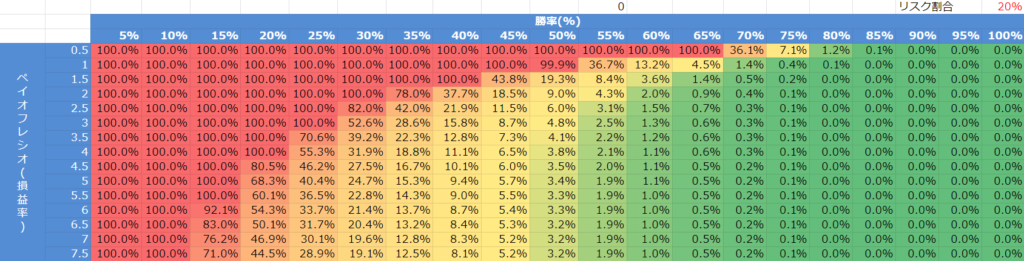

以下は資金率10%のバルサラの破産確率の表(上)と資金率20%のバルサラの破産確率の表(下)です。

資金率が高い方が破産確率も高くなっていることが分かると思います。

該当する資金率のバルサラの破産確率の表を用意したら、トレード手法の勝率とリスクリワードが交わるセルを探します。

例えば、勝率が50%でリスクリワードが2だった場合、以上のように0.8%がこのトレード手法の破産確率であることが分かります。

トレード手法の破産確率は0%~1%であることがもちろん理想ですが、破産確率を下げようとすればその分リターンも小さくなってしまうことは覚えておく必要があります。

私の経験によれば、破産リスクが10%を下回るシミュレーション結果は安全であり、かつ満足のいくリターンも達成できる。

システムトレード 検証と実践ー自動売買の再現性と許容リスク:ケビン.J.ダービー著

≫資金管理の2%ルールとは?利用するメリットや実践方法を解説!

リスクリワードと勝率はどちらを重視するべきか

多くのトレーダーはリスクリワードよりも勝率を重視する傾向にあります。

なぜなら勝率の高いトレード手法の方が、トレード中に勝ちトレードを経験しやすく、トレードで成功しているという感覚を得やすいからです。

ただし、トレード手法において勝率とリスクリワードの両方が高くなることはあり得ず、高勝率のトレード手法のリスクリワードは極めて低くなります。

反対も同じで、リスクリワードの高いトレード手法の勝率は極めて低くなります。

では、「リスクリワード」と「勝率」のどちらをより重視するべきなのでしょうか?

結論、リスクリワードの高いトレード手法を重視するようにしましょう。

成功したトレーダーの資産曲線をグラフにすると、どれも決まってベース期とジャンプ期を繰り返しながらジグザグに上昇して新高値に向かっていく。

ボー・ヨーダー著 トレーディングエッジ入門

低勝率高リスクリワードのトレード戦略を採用しているトレーダーはなかなか勝ちトレードを経験することができず、資産曲線も多くの時間横這いから下降を描いています(ベース期)。

ただし、1度の勝ちトレードで今までの負け分以上の利益を獲得することができるので、短期間でドローダウンから抜け出すことができます(ジャンプ期)。

多くの成功したトレーダーはトレード手法の勝率の高さゆえ成功したのではなく、リスクリワードの高さゆえ成功を収めることができたのです。

しかし、低勝率高リスクリワードのトレード戦略を採用するにあたっては大きな心理的問題があります。

リスクリワードを重視する際の心理的な問題

低勝率高リスクリワードのトレード戦略は、たまに巡ってくる大きなトレードチャンスを絶対に見逃してはいけません。

つまり、低勝率高リスクリワードのトレード戦略を採用する際は、トレードルールを順守したエントリーを行うことが求められます。

日常的な負けトレードに耐えながら、いつ来るかわからない勝ちトレードを待ち続けることは、精神的なストレスがかなりかかります。

このようなストレスフルなトレード環境をより長く生き残るためには、検証を通して自分のトレード手法に対する自信をつけておくことが大切です。

トレード手法に自信を持っていないトレーダーであれば、大きな勝ちトレードを経験する前に、トレードから離脱してしまうでしょう。

趣味であれ、フルタイムのプロであれ、トレーダーとしての仕事は勝ちトレードを選ぶことではなく、世界のマーケットから利益を引き出すことにある。このなかなか思い通りにはならないビジネスにおいては、最大のエッジと最も劇的な利益率が低勝率・高リスク・リワード戦略にあることが多い。

ボー・ヨーダー著 トレーディングエッジ入門

最後に、どうしても低勝率のトレード手法を使い続けられないという人は、トレードを行う真の目的を問い直してみてください。

あなたは、勝つ優越感を味わいたいからトレードを行ってるのですか?それとも、大きな利益を得るためにトレードを行っているのですか?

トレードルールを破りそうになった時こそ、根本に立ち返ってみてください

≫トレードで成功する秘訣はトレードルールを守ること|それでも守れない原因は?

まとめ

ここまでトレードにおけるリスクリワードと勝率の関係について解説してきました。

本記事の要点は以下の3つです。

- 「リスクリワード」「勝率」から1回のトレードごとの期待値を計算することで、トレード手法の評価を行うことができる

- 「リスクリワード」「勝率」「資金率」から破産確率を求めることができる

- トレード手法を開発する際は、「勝率」よりも「リスクリワード」を重視するべき